中小企業経営者にとって、円滑な事業承継は切実な課題です。そんななか2018年の税制改正において、『非上場株式等についての相続税及び贈与税の納税猶予及び免除の特例(事業承継税制)』が抜本的に改正、これまでの事業承継税制の内容を拡充した期限付の特例措置が創設されました。

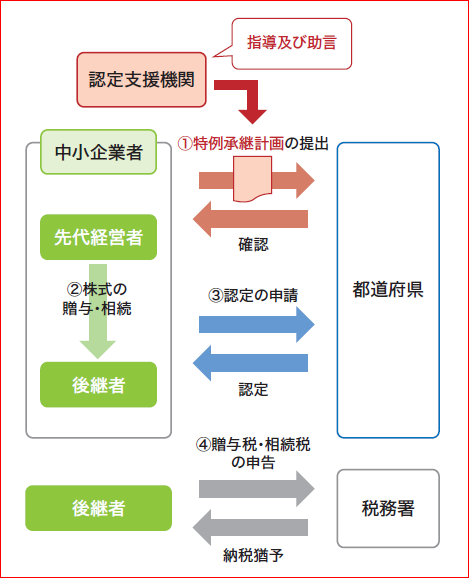

今回は、新・事業承継税制の適用を受けるために必要な手続きの流れをご紹介します。

猶予される税額がアップし、承継時の税負担が軽減!

旧・事業承継税制では、発行済み株式の最大2/3までについて、その税負担の80%(贈与税は100%)の納税が猶予されていました。しかし新・事業承継税制では、すべての株式についてその税負担の100%が猶予の対象に。ほかも、中小企業の事業承継の負担を軽減するさまざまな特例措置が設けられています。

この新・事業承継税制の適用を受けるために必要な手続きの流れを、贈与のケースに焦点を絞ってお伝えします。

1.特例承継計画の作成

会社が認定経営革新等支援機関の指導・助言を受けて作成し、贈与前に都道府県知事に提出します。特例承継計画の提出期限は2023年3月31日までとなっており、その期間までの贈与については、贈与後に提出することも認められます。

2.生前贈与の実行

贈与者である先代経営者は、贈与時において代表者を退任していることが求められます。先代経営者から後継者へ代表交代を行ったうえで、株式を後継者へ生前贈与します。

3.認定申請と贈与税申告

贈与後に、会社は期限(贈与した翌年の1月15日)内に都道府県の担当部局に必要書類を揃えて認定申請を行い、この認定書写しと共に、後継者の贈与税の申告期限(贈与した翌年の3月15日)内に税務署へ贈与税の申告を行います。申告時に、猶予税額とこれに対する利子税に相当する担保の提供を行うと、後継者の贈与税は100%猶予されます。

4.経営承継期間

贈与税申告期限の翌日から5年間、後継者は代表者であり続け、対象となった株式を保有し続けなければなりません。この間、都道府県への報告(年次)は毎年、贈与税の申告期限の翌日から3カ月以内に、税務署への届出書は翌日から5カ月以内に提出が必要です。経営承継期間を過ぎると、3年を経過するごとに税務署に継続届出書の提出が必要ですが、都道府県への報告は不要です。

5.贈与税の免除

先代経営者が亡くなると、後継者が猶予されていた贈与税は全額免除されます。